Table of content

- Verksamheten

- Året i korthet

- Detta är Addtech

- VD har ordet

- Vision, affärsidé, mål och strategier

- Marknadens drivkrafter

- Organisation och företagskultur

- Addtechs CSR-arbete

- GRI-index

- Förvaltningsberättelse

- Verksamhet och marknad

- Principer för ersättning till ledande befattningshavare

- Moderbolaget

- Aktiekapital, återköp, incitamentsprogram och utdelning

- Framtidsutsikter och händelser efter räkenskapsårets utgång

- Bolagsstyrning

- Räkenskaper

- Styrelse och ledning

- Ägarinformation

- About this annual report

Verksamheten

Året i korthet

Året i korthet

Verksamhetsåret 2013/2014

- Nettoomsättningen ökade med 13 procent till 6 089 miljoner kronor.

- Rörelseresultatet ökade med 15 procent och uppgick till 501 miljoner kronor.

- Resultatet efter skatt ökade med 14 procent till 369 miljoner kronor, motsvarande en vinst per aktie på 5,50 kronor.

- Kassaflödet från rörelsen uppgick till 479 miljoner kronor.

- Avkastningen på eget kapital uppgick till 30 procent och soliditeten var 39 procent.

- Totalt genomfördes fem förvärv, vilka tillförde en omsättning om cirka 300 miljoner kronor på årsbasis.

- Styrelsen föreslår en utdelning om 3,00 kronor per aktie.

- En uppdelning av antalet aktier har genomförts, vilket innebär att varje aktie har delats upp på tre (3) aktier (s.k. split).

- Affärsklimatet har succesivt blivit stabilare under verksamhetsåret.

- Tillväxten i omsättning och resultat kommer både från egengenererad tillväxt och från genomförda förvärv.

| 2013/2014 | 2012/2013 | Förändring, i procent | |

|---|---|---|---|

| Nettoomsättning, MSEK | 6,089 | 5,403 | 13 |

| Rörelseresultat, MSEK | 501 | 437 | 15 |

| Avkastning på rörelsekapital (R/RK), % | 47 | 45 | 2 |

| Vinst per aktie, SEK | 5.50 | 4.85 | 13 |

| Eget kapital per aktie, SEK | 20.10 | 16.70 | 20 |

| Avkastning eget kapital, % | 30 | 31 | -1 |

| Medelantal anställda | 2,100 | 1,815 | 16 |

| För definitioner se sidan 108. |

Detta är Addtech

Detta är Addtech

Teknikhandel under många varumärken

Addtech är en teknikhandelskoncern som tillför både tekniskt och ekonomiskt mervärde i länken mellan tillverkare och kund. Addtech verkar inom valda nischer på marknaden för högteknologiska produkter och lösningar. Kunderna finns främst inom tillverkande industri och offentlig sektor. Koncernen har drygt 2 000 medarbetare i cirka 130 dotterbolag, en årsomsättning om cirka sex miljarder svenska kronor och försäljning till ett 30-tal länder.

Addtechs mål är att generera en långsiktig tillväxt av rörelseresultatet om 15 procent per år samt en uthållig lönsamhet överstigande 45 procent i avkastning på rörelsekapitalet. Addtech skapar aktieägarvärde genom att tillföra kunskap, nätverk och trygghet till dotterbolagen, samt genom att löpande förvärva nischade teknikhandelsbolag inom utvalda marknadssegment.

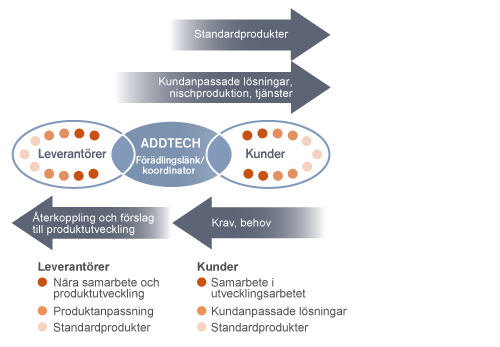

Grafbild |

Grafbild |

Försäljning och handel med standardprodukter är basen i verksamheten men hög teknisk kompetens, långsiktiga kundrelationer och förståelse för kundernas verksamheter leder ofta till fördjupat samarbete och utveckling av specialanpassade produkter, lösningar och tjänster. Ungefär hälften av omsättningen kommer från standardprodukter och hälften från specialanpassade produkter, lösningar eller tjänster. Det nära samarbetet som bolagens säljare har med världsledande kunder som ABB, Ericsson, Novo Nordisk, Sandvik, Tetra Pak och Volvo bidrar till ökad konkurrenskraft då dessa kunder ställer höga krav på innovation, kvalitet och leveranssäkerhet. Det ger koncernen värdefull kunskap om den nordiska industrins trender och drivkrafter, kunskap som förmedlas inom hela koncernen, samt till bolagens leverantörer.

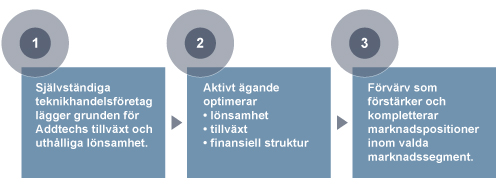

Aktieägarvärde skapas i tre steg

Addtechs resultat och aktieägarvärde skapas i tre samverkande och ömsesidigt beroende steg.

1. Värdeskapande bas

Den viktigaste grunden för aktieägarvärde är Addtechs värdeskapande bas som för närvarande utgörs av cirka 130 rörelsedrivande bolag som alla strävar efter att vara marknadsledande inom sina nischer. Bolagen, som är indelade i fyra affärsområden, hålls samman av en företagskultur där affärsmannaskap och teknisk kompetens är centrala begrepp, och där det lilla bolagets flexibilitet kombineras med koncernens breda nätverk, resurser och finansiella styrka. Bolagens affärsmodeller bygger på att det finns ett behov av en länk mellan kunder och tillverkare, en länk som stöttar kunderna i valet av både leverantör och teknik på en alltmer komplex marknad.

2. Aktivt ägande

Addtech är en aktiv ägare som med varsam hand arbetar för att öka den värdeskapande basens lönsamhet. Flera dotterbolag har skapats genom att ur existerande dotterbolag knoppa av framgångsrika affärsidéer. Addtech vill kombinera det lilla företagets fördelar, som flexibilitet, personlighet och effektivitet med det stora bolagets resurser, nätverk och industriella kompetens. Långsiktig tillväxt och lönsamhet optimeras genom att Addtech bedriver småskalighet i stor skala.

3. Förvärv för tillväxt

Förvärv av nya dotterbolag är nödvändigt för att skapa långsiktig vinsttillväxt och aktieägarvärde. Nya bolag utökar den värdeskapande basen. De tillför försäljningsvolym, agenturer, kunder och kompetens samt - inte minst viktigt - drivna ledare och entreprenörer. Nya bolag medför också nya effektiviserings- och utvecklingsmöjligheter.

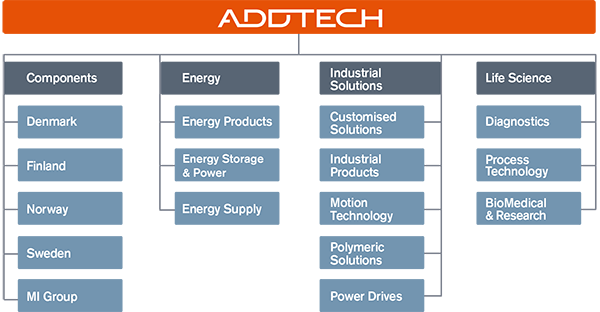

Affärsområden

Addtechs verksamhet är organiserad i fyra affärsområden;

Components, Energy, Industrial Solutions och Life Science. Koncernen arbetar aktivt med

att utnyttja organisationen så effektivt som möjligt och bolagen

inom affärsområdena samarbetar i olika grad med sina

systerbolag.

Addtech Components

Addtech Components marknadsför och säljer komponenter och delsystem inom mekanik, elektromekanik, hydraulik och elektronik samt automationslösningar till kunder inom tillverkningsindustrin. Exempel på produkter: Linjärenheter, kulskruvar, elmotorer, omkopplare, sensorer och givare. Inom området hydraulik, vilket även omfattar pneumatik, vakuum och tryckluft, säljs komponenter och lösningar som ventiler, pumpar, aggregat och filter. Inom området automation tillhandahålls industriella kommunikationslösningar samt produkter för sensor och vision.

Addtech Energy

Addtech Energy marknadsför och säljer batterilösningar, produkter för transmission och distribution av el samt produkter inom elsäkerhet, elinstallation och förbindningsteknik. Kunderna finns främst inom energi- och telekomsektorn, samt elinstallationsmarknaden via föreskrivande led och elgrossister. Exempel på produkter: Stationära batterier till UPS-anläggningar, batterier till elfordon och hjärtstartare, kraftledningsstolpar, linjefrånskiljare för mellanspänningsnätet, transformatorer, kabelskåp, elborstar, säkringar och mätomvandlare. Bolagen har, förutom handel, även egen tillverkning av nischprodukter under egna varumärken.

Addtech Industrial Solutions

Addtech Industrial Solutions marknadsför och säljer produkter i polymera material, elmotorer och transmissioner, kundspecifika produkter inom elektromekanik samt maskinkomponenter, utrustning och förnödenheter för tillverkningsindustrin. Produkter med egna varumärken marknadsförs och säljs till såväl lokala som globala industriella kunder. Exempel på produkter: Packningar, tätningar, formdelar, vibrationsdämpare, kedjor, rullager och komponenter för elektriska motorlösningar som elmotorer och elektronisk varvtalsreglering, samt utrustning och material inom blästring, trumling och industriell tvätt. Andra exempel på produkter är joysticks, pedaler, vändskivor och ergonomiska armstöd till bland annat skogsmaskiner och gaffeltruckar.

Addtech Life Science

Addtech Life Science marknadsför och säljer instrument, förbrukningsvaror och tjänster till laboratorier inom vård och forskning, diagnostikutrustning för sjukvård samt process- och analysutrustning till industrin. Exempel på produkter: Blodgasutrustning till sjukvården, kromatografiinstrument för forskning, samt kemisk analysutrustning till processindustrin, rådgivning, utbildning, support och service.

Mer information om utveckling och resultat i Addtechs affärsområden finns i Förvaltningsberättelsen.

VD har ordet

VD har ordet

Entreprenörskap handlar om att vilja. Att ha den envishet och den drivkraft som krävs för att ta idéer från start till mål. Addtech har 130 bolag som alla drivs av entreprenörer och som tillsammans skapar vår tillväxt och lönsamhet. Som koncern har vi lyckats kombinera en bra utveckling av bolagen med en expansion genom förvärv av nya bolag. Det är entreprenörskapet inom hela koncernen som ligger till grund för den starka utveckling Addtech haft sedan börsnoteringen 2001.

Vårt resultat och aktieägarvärde skapas

i våra bolag. Det är där försäljningen sker och våra lösningar blir

en del av kundernas produkter eller produktionsprocesser. Vi ser

löpande nya affärsmöjligheter och har, tack vare nära relationer

till kunder och leverantörer, en god marknadskännedom. Våra bolag

känner därför snabbt av nya behov och förändringar och kan

effektivt vidareutveckla sina affärer och affärsidéer. Som ägare

arbetar vi aktivt för att öka bolagens lönsamhet och se till att de

kan dra nytta av koncernens resurser och stora nätverk. Ägarrollen

utövas dock varsamt för att bolagen ska kunna behålla sin

personlighet, effektivitet och flexibilitet. Det är en del av vårt

framgångsrecept.

Vårt resultat och aktieägarvärde skapas

i våra bolag. Det är där försäljningen sker och våra lösningar blir

en del av kundernas produkter eller produktionsprocesser. Vi ser

löpande nya affärsmöjligheter och har, tack vare nära relationer

till kunder och leverantörer, en god marknadskännedom. Våra bolag

känner därför snabbt av nya behov och förändringar och kan

effektivt vidareutveckla sina affärer och affärsidéer. Som ägare

arbetar vi aktivt för att öka bolagens lönsamhet och se till att de

kan dra nytta av koncernens resurser och stora nätverk. Ägarrollen

utövas dock varsamt för att bolagen ska kunna behålla sin

personlighet, effektivitet och flexibilitet. Det är en del av vårt

framgångsrecept.

Stabilare marknadsförutsättningar ger tillväxtmöjligheter

Addtech driver en verksamhet som spänner över många produktnischer, kundsegment och länder. Det betyder att marknaden ser olika ut för våra bolag. Flera har gjort bra ifrån sig i år även om deras marknadsförutsättningar varit tuffa. Det speglar vår inställning om att det finns möjligheter i alla konjunkturer - det gäller bara att ta dem.

Sett till helheten har den totala efterfrågan under året förbättrats något och affärsläget har varit mer positivt än föregående år. På den svenska marknaden har efterfrågan successivt stabiliserats, och våra danska bolag, som länge brottats med landets lågkonjunktur, har börjat känna av ett positivare marknadsklimat. På den norska marknaden har kundsegmenten olja och gas utmärkt sig och ligger fortsatt på en mycket bra nivå, medan det varit tuffare i Finland, särskilt för våra bolag som säljer insatskomponenter till tillverkningsindustrin. För våra bolag verksamma utanför Norden har efterfrågan totalt sett varit starkare, men även här varierar det mellan produktnischer, kundsegment och länder.

Med förhoppning om bättre marknadsförutsättningar fokuserar vi nu på att ytterligare förbättra tillväxten inom koncernen. Det handlar om att höja ribban och bli ännu bättre på att utveckla det som är bra idag. Ett exempel är marknaden för bygg och installation, en expanderande marknad där flera av våra bolag inom affärsområdena Components och Energy kan bidra med mer av sina expertkunskaper och ta marknadsandelar.

Våra förvärv ska alltid komplettera verksamheten

Förvärv av nya bolag är en del av Addtechs affärsmodell och gör att vi skapar långsiktig vinsttillväxt och därmed aktieägarvärde. Förvärven gör att vi fortsätter utvecklas och vi letar ständigt förvärvsmöjligheter för att strategiskt stärka våra befintliga bolag, affärsenheter och affärsområden. Under året har vi genomfört fem förvärv med en sammanlagd årsomsättning om cirka 300 miljoner kronor.

Det finns gott om välskötta bolag inom intressanta marknadsnischer och vi kommer fortsätta göra förvärv som passar in i vår strategi och kompletterar verksamheten på ett bra sätt. En gemensam framgångsfaktor i samtliga förvärv vi gör är att bolagen använder en liknande affärsmodell, delar vår syn på entreprenörskap samt har drivet och viljan att fortsätta utvecklas.

Framåt på en marknad i ständig utveckling

Vår gemensamma vision är att vara ledande inom värdeskapande teknikhandel. Det innebär att vi ska vara bäst på det vi väljer att göra. För våra ledare handlar det om att ständigt utveckla sin verksamhet för att identifiera fler affärsmöjligheter. Det handlar också om att våra ledare ska organisera verksamheten så att dess medarbetare är redo och har de resurser som krävs för att ta tillvara på möjligheterna och nå en långsiktigt lönsam tillväxt.

Vi utvecklar vår verksamhet genom att analysera vad vi gör bra och mindre bra och agerar utifrån det. På så sätt tar vi också vara på framgångsrecept och för dem vidare inom organisationen. Till vår hjälp har vi utvecklat en uppsättning praktiska verktyg. Grundverktyget för vår verksamhetsanalys styrs av fyra frågor; Vad håller vi på med? Vad är bra eller dåligt? Varför är det bra eller dåligt? Vad gör vi åt det som är bra eller dåligt? Frågorna kan verka enkla, men de hjälper till att ge en struktur när vi analyserar och utvecklar affärsverksamheterna för ökad lönsamhet och organisk tillväxt.

Företagskulturen inom Addtechkoncernen är stark och

fem kärnvärden genomsyrar det dagliga arbetet. Dessa är enkelhet,

effektivitet, förändring, frihet och ansvar. Alla kärnvärden är

starkt knutna till, och en förutsättning för, vår entreprenörsanda.

Naturligtvis är det viktigt att nyförvärvade bolag tar del av och

får en god förståelse för Addtechs kultur, affärsfilosofi och

lönsamhetstänkande. Det sker bland annat genom kunskapsutbyte

mellan medarbetare från Addtech och det nya bolaget samt

genom Addtechs Affärsskola.

Företagskulturen inom Addtechkoncernen är stark och

fem kärnvärden genomsyrar det dagliga arbetet. Dessa är enkelhet,

effektivitet, förändring, frihet och ansvar. Alla kärnvärden är

starkt knutna till, och en förutsättning för, vår entreprenörsanda.

Naturligtvis är det viktigt att nyförvärvade bolag tar del av och

får en god förståelse för Addtechs kultur, affärsfilosofi och

lönsamhetstänkande. Det sker bland annat genom kunskapsutbyte

mellan medarbetare från Addtech och det nya bolaget samt

genom Addtechs Affärsskola.

Med facit i hand och framtid i sikte

Sedan börsnoteringen 2001 har Addtech haft en god utveckling både sett till resultat och aktieägarvärde. Det bekräftar att vi har en bärkraftig affärsmodell, strategi och organisation. När vi nu lägger än mer energi på tillväxt är det för att bli starkare inom våra marknadsområden och bibehålla vår goda lönsamhet även i framtiden. Det här kombineras givetvis även i fortsättningen med ett aktivt ägande och kompletterande förvärv.

Går det bra för våra bolag så går det bra för Addtech. Tillsammans kommer vi under året att göra allt vi kan för att möta våra högt ställda förväntningar på resultattillväxt, lönsamhet och utveckling. Vi vet att grundförutsättningen för att detta ska ske är att vi fortsätter vårda och utveckla entreprenörskapet hos alla medarbetare inom koncernen.

Avslutningsvis vill jag givetvis tacka alla medarbetare för året som gått. Ert engagemang är avgörande för att bolagen, och därmed koncernen, fortsätter att utvecklas. Jag vill också tacka våra bolags kunder och leverantörer. Vi ska fortsätta tillföra tekniskt och ekonomiskt mervärde till era verksamheter så att vi gemensamt skapar en långsiktig positiv utveckling.

Stockholm i juni 2014

Johan Sjö, VD och koncernchef, Addtech AB

Vision, affärsidé, mål och strategier

Vision, affärsidé, mål och strategier

Vision

Addtech ska vara ledande inom värdeskapande teknikhandel.

Affärsidé

Addtech erbjuder högteknologiska produkter och lösningar till industriföretag och offentlig sektor. Addtech tillför både tekniskt och ekonomiskt mervärde genom att vara en kompetent och affärsmässig samarbetspartner för kunder och tillverkare.

Finansiella mål

Addtechs övergripande mål är att skapa tillväxt i kombination med lönsamhet. Koncernen strävar efter att över en konjunkturcykel uppnå en resultattillväxt på minst 15 procent per år.

Lönsamheten i varje dotterbolag ska uppgå till minst 45 procent, mätt som relationen mellan rörelseresultat (R) och rörelsekapital (RK). R/RK premierar högt rörelseresultat och låg kapitalbindning, vilket i kombination med tillväxtmålet på 15 procent ger möjlighet till positivt kassaflöde och förutsättningar för lönsam tillväxt.

Verksamhetsmål

Addtechkoncernen ska vara ledande inom värdeskapande teknikhandel och uppfattas som den mest kompetenta och långsiktiga samarbetspartnern av våra kunder, leverantörer och medarbetare.

Strategier

Lönsam tillväxt uppnås genom kontinuerlig affärs- och

organisationsutveckling. Addtech har formulerat följande tre

centrala strategier för att nå de uppsatta målen:

Marknadsledande positioner

Addtech ska vara marknadsledande och bygga positioner

inom utvalda och väl avgränsade nischer med högt kunskaps- och

teknikinnehåll där kunderna efterfrågar noggrant utvalda

produkter, lösningar och delsystem, ofta i små och medelstora

volymer. Den marknadsledande positionen är en viktig komponent för

stabil tillväxt och uthållig lönsamhet.

Operativ rörlighet

Addtech ska kännetecknas av en flexibel

organisationsstruktur med snabbfotade och innovativa medarbetare

som ser nya affärsmöjligheter. Addtech ska tillvarata respektive

dotterbolags eller produktområdes tillväxtpotential genom att

flytta isär eller slå ihop hela eller delar av verksamheter.

Operativ rörlighet innebär även att Addtech ska ha effektiva

processer för att integrera nya verksamheter i koncernen.

Förvärv

Addtech ska kontinuerligt förstärka befintliga

verksamheter genom mindre tilläggsförvärv, men även expandera och

bygga positioner inom valda nischer. Verksamheten ska även

kompletteras genom förvärv av verksamheter inom nya nischer där

koncernen har förutsättningar att bli marknadsledande. En gemensam

framgångsfaktor för samtliga förvärv är att koncernens

affärsmodell kan tillämpas.

Affärsmodell

Addtechkoncernens verksamhet bygger på att koncernens dotterbolag ska arbeta med teknikhandel och vara en länk mellan kunder och leverantörer. Addtechs kunder behöver en partner som hjälper dem att hitta både rätt leverantör och rätt teknik. Kundernas produkter är ofta tekniskt komplicerade, innebärande att Addtechs både måste ha tekniskt kunnande och förståelse för kundernas verksamhet för att vara framgångsrika. I andra änden av kedjan finns Addtechs samarbete med leverantörerna som alltid ska uppleva att Addtechs dotterbolag är det bästa sättet för dem att sälja sina produkter på våra marknader.

Addtech strävar efter att tillföra kunderna tekniskt eller ekonomiskt mervärde. Det kan ske endera genom att kundernas produkter kan produceras mer effektivt eller att det blir mer konkurrenskraftiga. Bäst är om Addtech kan bidra till båda delarna.

Marknadens drivkrafter

Marknadens drivkrafter

Addtech verkar på den internationella teknikhandelsmarknaden där aktörerna köper, anpassar och säljer tekniska produkter och lösningar. Koncernen fokuserar på väl valda nischer med högt teknik- och kunskapsinnehåll. Addtechs dotterbolag är viktiga samarbetspartner till såväl industriföretag som teknikintensiva tjänsteverksamheter inom privat och offentlig sektor i norra Europa.

Nordeuropa som marknad

Tyngdpunkten för Addtechs verksamhet ligger i Norden, men under senare år har även marknader utanför de nordiska länderna ökat i betydelse. Förutom egen verksamhet i tolv länder utanför Norden, tillkommer export till ytterligare ett 20-tal länder.

Addtech har sin bas i nordisk industri men agerar internationellt

Dotterbolagen söker och representerar marknadsledande tillverkare från hela världen. Många av Addtechs produkter återfinns i globalt exporterande kunders slutprodukter och det är vanligt att Addtech fortsätter att leverera sina delar även i de fall när kundens tillverkning flyttas utomlands.

Drivkrafter

Teknikhandelsmarknadens långsiktiga tillväxt och lönsamhet är beroende av industrins och tjänstenäringarnas storlek och mångfald. Nordeuropas relativt höga kostnadsläge har bidragit till utvecklingen av en kunskapsintensiv, automatiserad och specialiserad industri- och tjänstenäring. Utvecklingen har vidare bidragit till en uppdelning av värdekedjan, ökad handel och ett ökat beroende av externa samarbetspartners för produktutveckling och komponentanpassningar liksom för service och andra eftermarknadstjänster. Addtech samarbetar med tillverkare som, via egen produktutveckling tillhandahåller marknadsledande och högkvalitativa produkter med högt tekniskt innehåll. Ett samarbete med våra bolag ska vara det mest lönsamma sättet för leverantörerna att sälja sina produkter på de geografiska marknader där vi verkar.

Kunderna har behov av en samarbetspartner som hjälper dem att välja rätt leverantör och teknik från en alltmer komplex leverantörsmarknad. När vi kan tillhandahålla ett sortiment med marknadsledande produkter, kombinerat med vårt egna teknik- och marknadskunnande och flexibla möjligheter till kundanpassningar, blir vi en attraktiv samarbetspartner för kunderna. Vårt produkt- och tjänsteutbud riktar sig både direkt till slutförbrukare och OEM-kunder (Original Equipment Manufacturer, som integrerar Addtechs produkter i sina egna produkter).

Tillväxt och lönsamhet

I ett kortare perspektiv är tillväxten och lönsamheten nära kopplade till industrikonjunkturen och det ekonomiska läget på de marknader där koncernen verkar.

Addtechs fokus på infrastruktur, offentlig sektor och smala marknadsnischer minskar konjunkturkänsligheten. Tillväxten och lönsamheten är emellertid starkt beroende av kundernas konkurrenssituation och deras möjlighet att lyckas väl på en inhemsk och/eller global marknad. Addtech utvärderar därför löpande respektive marknad för att säkerställa att det finns förutsättningar att nå koncernens finansiella mål.

Organisation och företagskultur

Organisation och företagskultur

Addtechs dotterbolag drivs med frihet under ansvar. Självständigheten är av stor betydelse för att behålla och rekrytera affärsdrivna medarbetare och entreprenörer. Frihet under ansvar innebär att bolagen är fria att driva och utveckla den operativa verksamheten så länge som den följer Addtechs affärsmodell och koncerngemensamma spelregler.

Moderbolaget detaljstyr inte den operativa verksamheten, utan tillhandahåller en rad verktyg som stödjer effektivisering och optimering. Verktygen återfinns inom områden som juridik, ekonomi, utbildning, kvalitet och IT-system samt ramavtal för inköp av tjänster och förnödenheter.

Affärsenheter ger synergier

För att kunna ta tillvara på koncernens nätverk av leverantörer, kunder och kompetens har dotterbolag med likartade produkter och lösningar grupperats i 16 affärsenheter under våra fyra affärsområden. Varje affärsenhet leds av en chef som ofta är VD i något av de ingående bolagen. Affärsenhetschefen och affärsområdesledningen stöttar dotterbolagen genom både styrelsearbete och i mer operativa frågor.

Affärsenhetens huvuduppgift är att skapa ett utbyte mellan dotterbolagen för att identifiera och tillvarata affärsmöjligheter inom respektive marknadssegment. Varje enhet har formulerat en egen vision för sitt marknads- eller teknikområde och samarbetet i affärsenheterna förstärker ett bredare och mer kundorienterat affärsfokus hos dotterbolagen. Den decentraliserade organisationsmodellen är dynamisk och beredd att ta emot nya bolag som bidrar till tillväxt och utveckling. Affärsenheterna bidrar till att Addtechs positioner inom de utvalda marknadssegmenten ytterligare förstärks.

Mer information om Addtechs affärsområden, affärsenheter och dotterbolag finns på www.addtech.se/affarsomraden.

Organisation för individuell utveckling

Addtech är beroende av kompetenta medarbetare med stor egen drivkraft och verksamheten utformas så att det ska finnas utrymme för dessa att utvecklas. Den decentraliserade organisationen tillvaratar medarbetarnas intresse för att utvecklas mot att ta allt större ansvar inom det egna dotterbolaget, eller andra delar av koncernen. Möjligheten till en fortsatt karriär i ett börsnoterat företag kan även vara betydelsefull för drivna entreprenörer som funderar på att avyttra sin verksamhet, men ändå vill fortsätta leda sina företag inom ramen för ett större företag.

Affärsdriven företagskultur

Addtech har en väl etablerad företagskultur och gemensam värdegrund som ger medarbetarna god vägledning i arbetet. Företagskulturen bygger på affärsmannaskap med hög teknisk kompetens i kombination med individuell frihet och en vilja att ta personligt ansvar.

När kunder och leverantörer väljer att arbeta med Addtech spelar medarbetarnas förhållningssätt en avgörande roll. Frihet under eget ansvar har alltid varit centralt inom koncernen och är en viktig förutsättning för att medarbetare ska kunna arbeta nära kunder och leverantörer. Koncernens medarbetare är kända hos kunderna för sin förmåga att skapa nya kreativa lösningar som möter kundernas behov.

Det finns fem kärnvärden inom koncernen som styr det dagliga arbetet, frihet och ansvar är två av dem. De övriga tre är enkelhet, effektivitet och förändring. Enkelhet speglar arbetssättet - genomtänkt och koncentrerat, medan effektivitet står för fokus på prioritering av rätt saker vid rätt tillfälle. Förändring innebär att medarbetarna är öppna för nya förutsättningar och utmaningar på marknader under ständig utveckling.

Affärsmannaskapet omfattar även förmågan att se till det egna bolagets långsiktiga lönsamhet och tillväxt med utgångspunkt i affärer som är bra för alla parter.

Addtechs affärsskola

Koncernen arbetar långsiktigt på flera plan för att öka den interna kunskapsöverföringen, vidareutveckla medarbetarna och förädla företagskulturen. Viktiga verktyg för detta är Addtechs egen Affärsskola, samt olika former av samarbeten inom koncernen. Varje år utbildar Affärsskolan ett hundratal anställda i koncernens företagskultur, samt i affärsmannaskap, presentationsträning och förhandlingsteknik. Därutöver arrangeras ett antal temautbildningar inom bland annat marknadsföring och ekonomi. Resultatet är anställda som utvecklas såväl som personer som i sin yrkesroll. Det ökar möjligheterna till framgång och utveckling inom såväl bolag som koncern. Samtliga anställda deltar i grundkursen "Vision och företagsfilosofi" som genomförs under den anställdes första år i koncernen.

Addtechs CSR-arbete

Addtechs CSR-arbete

Addtech driver ett långsiktigt utvecklingsarbete inom CSR-området (Corporate Social Responsibility) som omfattar alla dotterbolag inom koncernen. Addtechs övergripande mål är att uppfylla kundernas, aktieägarnas och medarbetarnas krav och förväntningar på ett hållbart företagande. CSR-arbetet innebär därför att Addtech tar ett långsiktigt ansvar för en hållbar utveckling av medarbetare, miljö och lönsamhet. CSR-arbetet innebär att vi blir starkare på detta område och därmed ett bättre val än konkurrenterna.

På senare år har Addtechkoncernen höjt ambitionerna i frågor som rör bland annat arbetsvillkor, miljö och etik. Sedan flera år finns en Code of Conduct (uppförandekod) som omfattar alla dotterbolag och varje år produceras en hållbarhetsredovisning där resultatet av CSR-arbetet redovisas. Redovisningen följer Global Reporting Initiative (GRI) riktlinjer för tillämpningsnivå C.

Addtechs bolagsstruktur och verksamhet, med cirka 130 rörelsedrivande bolag, är en utmaning för snabbt genomslag i CSR-arbetet och många enheter ska införa helt eller delvis nya processer. Arbetet öppnar dock upp för ökat värdeskapande genom exempelvis mer attraktiva kunderbjudanden, större kostnadsbesparingar och ett förbättrat kvalitets- och personalarbete.

Hållbar utveckling på Addtech

Addtechs målsättning är att fortsätta vara värdeskapande för våra aktieägare, medarbetare, samhället och för miljön. Vi sammanfattar det i tre kategorier; ekonomiskt, socialt och miljömässigt värdeskapande.- Ekonomiskt värdeskapande. Ekonomisk styrka är en hörnsten för att kunna investera i hållbar utveckling och Addtech arbetar dedikerat för att försäkra att vi är både konkurrenskraftiga och kostnadseffektiva.

- Socialt värdeskapande. En förutsättning för Addtechs hållbara utveckling är att vi ser till alla de människor som vår verksamhet påverkar. Detta inbegriper våra kunder, leverantörer, medarbetare, samarbetspartners och de samhällen där vi är verksamma. Addtechs Code of Conduct fungerar som en kompass för våra medarbetare och våra leverantörer uppmanas att verka i linje med den.

- Miljömässigt värdeskapande. Idag kommer mer än hälften av den el som används inom koncernen från förnyelsebara källor. Addtech har som mål att kontinuerligt öka den andelen. Eftersom koncernens bolag i huvudsak ägnar sig åt teknikhandel har verksamheten en begränsad direkt miljöpåverkan. Koncernen arbetar löpande med förbättringsåtgärder inom de områden som vi kan påverka.

Code of Conduct

Addtechs strategi när det gäller hållbarhetsarbetet utgår från koncernens Code of Conduct (uppförandekod). Miljö, etik och moral är de centrala koncepten inom CSR och har sedan länge varit en del av koncernens verksamhet. Koncernens Code of Conduct gäller för samtliga anställda i den egna verksamheten och i relationen med leverantörer av produkter och tjänster. Ambitionen är att dotterbolagen ska arbeta tillsammans med leverantörerna för att åstadkomma positiva förändringar. Addtechkoncernens Code of Conduct stöder FN:s Global Compact, ILO:s kärnkonventioner samt OECD:s riktlinjer för multinationella företag. Läs mer på http://www.addtech.se/code-of-conduct.

Hållbarhetsredovisning

Addtechkoncernen publicerar en hållbarhetsredovisning som ger kunder, medarbetare, ägare och andra intressenter möjlighet att ta del av hur CSR-arbetet utvecklas. Under 2011 publicerade koncernen sin första hållbarhetsredovisning. Redovisningarna ligger till grund för koncernens fortsatta utveckling inom CSR. Några av ämnesområdena som redovisas är koncernens energianvändning, klimatpåverkan, personalomsättning och medarbetarnas hälsa och säkerhet.

Händelser under året

- Addtech har under året följt upp och agerat utifrån resultaten från koncernens tidigare medarbetarundersökningar samt vidareutvecklat de rutiner och verktyg som finns tillgängliga för bolagen. Målsättningen är att öka andelen medarbetare som har årliga utvecklingssamtal för att ge dem goda möjligheter till vidareutveckling. Addtech har även arbetat aktivt med att få fler ledare i koncernen att använda medarbetarundersökningen som ett verktyg för att utveckla bolagen. Under året ökade andelen genomförda utvecklingssamtal inom koncernen från 57 procent till 61 procent.

- Addtech har fortsatt vidareutveckla det verktyg som koncernen använder för leverantörsundersökningar med målsättningen att genomföra en undersökning i större skala kommande verksamhetsår. Det övergripande målet är att etablera en strukturerad avstämning av Addtechs leverantörer med syfte att säkerställa att leverantörerna lever upp till en god nivå gentemot sina anställda och miljön. Addtech vill aktivt uppmuntra leverantörer att integrera CSR-arbetet i sina affärsmodeller så att vi tillsammans verkar värdeskapande i samma riktning. Förhoppningen är att implementera en genomarbetad leverantörsundersökning som är både relevant för Addtechs målsättningar och för branschen som helhet.

Läs mer i hållbarhetsredovisningen för 2013/2014 på www.addtech.se/hallbarhet.

GRI-index

GRI-index

Addtechkoncernen redovisar varje år sitt CSR-arbete genom att producera en hållbarhetsredovisning som följer Global Reporting Initiatives (GRI) riktlinjer. Detta index visar vilka frågor som besvarats och var du hittar svaren. Källan ÅR = Årsredovisning och HR = Hållbarhetsrapport. Addtechkoncernen redovisar enligt GRI på tillämpningsnivå C sedan 2011.

* Utfallet av dessa resultatindikationer redovisas på www.addtech.se/csr.

Förvaltningsberättelse

Verksamhet och marknad

Förvaltningsberättelse

1 april 2013 - 31 mars 2014

Styrelsen och verkställande direktören för Addtech AB, org nr 556302-9726, avger härmed årsredovisning och koncernredovisning för verksamhetsåret 2013/2014.

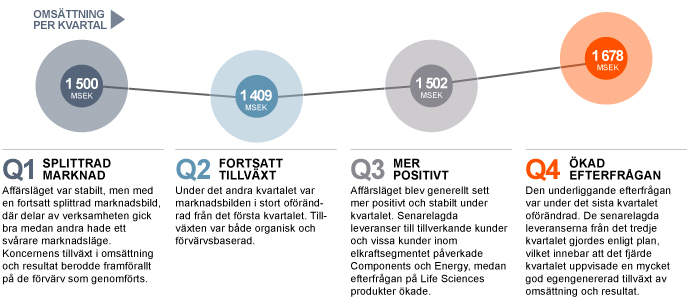

Marknadsutveckling under året

Under det första halvåret var affärsläget för koncernen totalt sett stabilt trots en relativt volatil underliggande efterfrågan baserat på en splittrad marknadsbild utifrån geografi, kundsegment och produktsegment. Under det tredje kvartalet var affärsläget mer positivt men omsättningen var svag beroende på ett antal kunders försiktighet att göra inköp inför kalenderårsskiftet. Den underliggande efterfrågan var under det sista kvartalet oförändrad och de senarelagda leveranserna från det tredje kvartalet gjordes enligt plan. Detta medförde att det fjärde kvartalet uppvisade en mycket god egengenererad tillväxt av omsättning och resultat.

Affärsläget har succesivt blivit stabilare under verksamhetsåret även om efterfrågan på insatskomponenter från nordiska tillverkningsföretag, framförallt inom fordons och verkstadsindustrin, fortsatt är avvaktande. Detta påverkar framförallt affärsområdena Components och Industrial Solutions där de danska och finska marknaderna har haft tuffare marknadsförutsättningar, den norska marknaden har legat på en hög nivå och den svenska marknaden har återhämtat sig något under året. Koncernens bolag som är verksamma på marknader utanför Norden har haft en mycket positiv utveckling. För affärsområdena Life Science och Energy har efterfrågeläget från till exempel nordisk sjukvård och från kunder inom energisegmentet utvecklats väl. Tillväxten i omsättning och resultat i koncernen under verksamhetsåret kommer både från egengenererad tillväxt och från genomförda förvärv samt att de selektiva kostnadsanpassningar som genomförts har givit en positiv resultateffekt.

Utveckling per kvartal

- Första kvartalet. Affärsläget under det första kvartalet var totalt sett relativt stabilt men den splittrade marknadsbilden från tidigare år kvarstod, där delar av verksamheten gick bra medan andra hade ett svårare marknadsläge. Efterfrågan på insatskomponenter från nordiska tillverkningsföretag inom framförallt fordons- och verkstadsindustrin var fortsatt avvaktande under kvartalet, vilket i huvudsak påverkade våra affärsområden Components och Industrial Solutions. För affärsområdet Energy var marknadsläget fortsatt gott och de redovisade i kvartalet sin hittills högsta omsättning och resultat. Affärsområdet Life Science hade som helhet en ökande efterfrågan. Totalt sett var koncernens försäljning för jämförbara enheter på samma nivå som under det relativt starka första kvartalet föregående räkenskapsår. Koncernens tillväxt i omsättning och resultat berodde på de förvärv som genomförts kombinerat med en positiv effekt från de selektiva kostnadsanpassningar som initierades under föregående verksamhetsår.

- Andra kvartalet. Under det andra kvartalet var marknadsbilden i stort oförändrad från det första kvartalet. Nettoomsättningen för jämförbara enheter ökade med fyra procent under det andra kvartalet. Delar av vår verksamhet hade en god efterfrågan medan andra hade ett svårare affärsläge. Efterfrågan från nordiska tillverkningsföretag var i det andra kvartalet sämre och påverkade framförallt affärsområdet Components. Framförallt hade de finska verksamheterna ett svagare affärsklimat. För affärsområdet Industrial Solutions var affärsläget oförändrat mellan kvartalen, men generellt hade verksamheterna utanför Norden en mer positiv utveckling. Den goda efterfrågan från det första kvartalet fortsatte även i det andra kvartalet för affärsområdet Energy och för affärsområdet Life Science förbättrades affärsläget ytterligare.

- Tredje kvartalet. Generellt var affärsläget mer positivt och något stabilare under det tredje kvartalet jämfört med de första sex månaderna av verksamhetsåret. Trots det så ökade inte omsättningen i samma takt beroende på ett antal kunders försiktighet att göra inköp inför kalenderårsskiftet. Dessa senarelagda leveranser, till bland annat tillverkande kunder och vissa kunder inom elkraftsegmentet, påverkade framförallt våra affärsområden Components och Energy. Många av koncernens tillverkande kunder gjorde längre uppehåll över jul och nyår, vilket även skedde i våra egna producerande enheter inom affärsområdet Industrial Solutions. För affärsområdet Life Science har efterfrågeläget generellt sett fortsatt att utvecklas väl. Totalt sett minskade nettoomsättningen för jämförbara enheter med fyra procent i kvartalet. På de olika geografiska marknaderna var affärsläget för koncernens verksamheter sammantaget något förbättrat i både Sverige och Danmark. Den norska marknaden var fortsatt stabil på en hög nivå medan koncernens verksamheter i Finland, som har tillverkande kunder, kände av en minskad efterfrågan. Fortsatt hade bolagen verksamma på marknader utanför Norden en mycket positiv utveckling.

- Fjärde kvartalet. Under årets sista kvartal ökade nettoomsättningen med 15 procent. Jämförbara enheter ökade med nio procent och den förvärvade tillväxten uppgick till fem procent. Den underliggande efterfrågan var under det sista kvartalet oförändrad. De senarelagda leveranserna från det tredje kvartalet gjordes enligt plan, vilket innebar att det fjärde kvartalet uppvisade en mycket god egengenererad tillväxt av omsättning och resultat. För affärsområdena Components och Industrial Solutions var efterfrågeläget fortsatt avvaktande framförallt från nordiska tillverkningsföretag inom fordons- och verkstadsindustrisegmenten. Affärsområdet Energy hade totalt sett en hög affärsaktivitet i kvartalet, framförallt inom transmissionssegmentet. Life Science hade fortsatt bra affärsläge men avslutade året något svagare än under tidigare kvartal.

Viktiga händelser under året

Sammanfattningsvis kännetecknas även verksamhetsåret 2013/2014 av ett fortsatt avvaktande och ojämnt affärsklimat med stora variationer mellan olika delar av vår verksamhet. Koncernen har under året arbetat aktivt med åtgärder som påverkat kostnads- och rörelsekapitalsituationen i de verksamheter som har ett försämrat affärsläge. I andra delar av vår koncern har vi samtidigt aktivt satsat resurser för att förstärka verksamheterna. Fokus under året har varit att vidareutveckla de olika verksamheterna och genomföra förvärv inom valda segment och nischer. Under året har fem förvärv genomförts i våra affärsområden.

Tillväxten i omsättning och resultat i koncernen under verksamhetsåret har givit en positiv resultateffekt. Detta i kombination med vårt fokus på rörelsekapital har resulterat i ett gott kassaflöde och en stark finansiell ställning vilket ger goda framtida möjligheter.

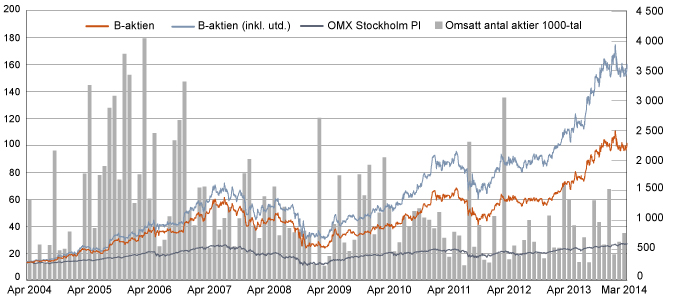

Under räkenskapsåret har bolaget genomfört en uppdelning av antalet aktier. På den extra bolagsstämman den 19 november 2013 beslutades att antalet aktier i bolaget skulle ökas genom att varje aktie delas upp på tre (3) aktier (s.k. split). Skälet för spliten är att öka likviditeten i bolagets aktier, då ett större antal aktier och ett lägre pris på aktien underlättar omsättningen av bolagets aktier.

Förvärv

Addtech söker kontinuerligt efter bolag att förvärva och för samtal med flera möjliga bolag. Detta verksamhetsår genomfördes fem förvärv med tillträde under året. Föregående år genomfördes åtta förvärv. Årets förvärv har genomförts inom samtliga affärsområden och är både marknadsmässigt och produktmässigt spridda.

Bakgrunden till våra förvärv är framför allt tre;

- Dotterbolagen kan göra mindre tilläggsförvärv för att förstärka befintliga verksamheter inom sin nisch.

- Affärsenheterna kan expandera och bygga marknads- och/eller produktpositioner inom valda marknadssegment.

- Affärsområdena kan komplettera med nya marknadssegment inom de områden där vi ser förutsättningar för att kunna ta marknadsledarskap.

Sedan börsnoteringen 2001 har Addtech genomfört cirka 80 företagsförvärv. Under året har följande förvärv genomförts;

- Rutab-koncernen. Den 2 april 2013 förvärvades 80 procent av aktierna i Rutab-koncernen till affärsområdet Energy. Rutab är en leverantör av elektrotekniskt material och komponenter för automationsteknik med fokus på kabelförskruvningar, genomföringar och skyddsslang samt maskinkabel. Rutab har cirka 40 anställda och omsätter cirka 150 MSEK.

- Holger Eldfast AB. Den 1 juli förvärvades Holger Eldfast AB till affärsområdet Industrial Solutions. Holger Eldfast bedriver agenturverksamhet inom eldfasta material i huvudsak på den svenska marknaden. Bolaget har två anställda och omsätter 15 MSEK.

- Vimex AS. Den 6 augusti förvärvades Vimex AS till affärsområdet Life Science. Vimex verksamhet är inriktad mot analysprodukter till fartygsindustrin. Vimex har sju anställda och omsätter 13 MNOK.

- Sittab AB. Den 1 oktober förvärvades Sittab AB till affärsområdet Industrial Solutions. Sittab är en nischad aktör som levererar ergonomiska lösningar till förarstolar främst mot entreprenadmaskiner och bussar. Sittab har 26 anställda och omsättningen uppgår till cirka 65 MSEK.

- Valnor AS. Den 2 december förvärvades Valnor AS till affärsområdet Components. Valnor är ett teknikhandelsbolag som tillhandahåller komponenter inom området ventiler för instrumentering och rörinstallation. Valnor har tolv anställda och omsättningen uppgår till cirka 50 MNOK.

Den sammanlagda köpeskillingen för årets fem förvärv uppgår till 234 MSEK.

Förvärven har tillsammans påverkat Addtech-koncernens nettoomsättning med 225 MSEK, rörelseresultatet med 15 MSEK och årets resultat efter skatt med 9 MSEK. Om förvärven hade genomförts 1 april 2013 skulle de ha påverkat koncernens nettoomsättning med uppskattningsvis 300 MSEK, rörelseresultatet med cirka 22 MSEK samt årets resultat efter skatt med cirka 15 MSEK. Förvärven har genomförts till en genomsnittlig EV/EBIT multipel på cirka 5. Totalt sett har 87 anställda kommit till Addtech via förvärv under året.

Nettoomsättning, resultat och finansiell ställning

Nettoomsättning och resultat

Addtechkoncernens nettoomsättning under verksamhetsåret ökade med 13 procent till 6 089 MSEK (5 403). Jämförbara enheter uppvisade en ökning med 2 procent och den förvärvade tillväxten var 11 procent. Valutakursförändringar påverkade både nettoomsättning och rörelseresultat marginellt negativt, motsvarande 20 MSEK respektive 1 MSEK under året.

Rörelseresultatet ökade under verksamhetsåret med 15 procent till 501 MSEK (437) och rörelsemarginalen uppgick till 8,2 procent (8,1). Rörelsemarginalen före avskrivningar på immateriella anläggningstillgångar uppgick till 9,5 procent (9,2). Finansnettot var -26 MSEK (-29) och resultatet efter finansiella poster ökade med 17 procent till 475 MSEK (408).

Resultatet efter skatt för verksamhetsåret ökade med 14 procent till 369

MSEK (323) och vinsten per aktie ökade till 5,50 SEK (4,85). Effektiv skattesats

uppgick till 22 procent (21). Till

följd av ändrad skattesats i Norge och Finland 2014 har uppskjuten

skatt minskats med netto 4

MSEK. Föregående år minskades uppskjuten skatt med

motsvarande 25 MSEK till följd av

minskad skattesats i Sverige 2013. Exklusive dessa förändringar

hade den effektiva skattesatsen för räkenskapsåret uppgått till 23

procent (27).

Grafbild |

Grafbild |

Lönsamhet, finansiell ställning och kassaflöde

Avkastningen på eget kapital uppgick vid räkenskapsårets utgång till 30 procent (31) och avkastningen på sysselsatt kapital till 24 procent (25).

Avkastningen på rörelsekapitalet, R/RK (rörelseresultat i förhållande till rörelsekapital), uppgick till 47 procent (45). Koncernens och samtliga enheters långsiktiga mål för R/RK ligger på 45 procent. Lönsamhetsmåttet R/RK premierar högt rörelseresultat och låg kapitalbindning, vilket i kombination med tillväxtmålet på 15 procent ger förutsättningar för lönsam tillväxt av bolagen och koncernen. Det genomsnittliga rörelsekapitalet, vilket vid beräkningen av R/RK omfattar varulager med tillägg av nettot av kundfordringar och leverantörsskulder, uppgick vid räkenskapsårets slut till 1 075 MSEK (969).

Soliditeten uppgick vid räkenskapsårets utgång till 39 procent (36). Eget kapital per aktie, exklusive innehav utan bestämmande inflytande, uppgick till 20,10 SEK (16,70). Koncernens nettoskuld uppgick vid årets utgång till 524 MSEK (523) exklusive pensionsskuld om 252 MSEK (239). Nettoskuldsättningsgraden, beräknad utifrån nettoskulden exklusive avsättningar till pensioner, uppgick till 0,4 (0,5).

Likvida medel, bestående av kassa- och bankmedel, tillsammans med beviljade men ej utnyttjade krediter uppgick sammantaget till 559 MSEK (668) per 31 mars 2014. Koncernens tillgängliga kreditfaciliteter uppgick till 1 028 (1 132) MSEK per den 31 mars 2014.

Kassaflödet från den löpande verksamheten uppgick under räkenskapsåret till 479 MSEK (339). Företagsförvärv inklusive reglering av tilläggsköpeskilling avseende under tidigare år genomförda förvärv uppgick till 205 MSEK (311). Investeringar i anläggningstillgångar uppgick till 58 MSEK (42) och avyttringar av anläggningstillgångar uppgick till 4 MSEK (2). Årets utdelning uppgick till 176 MSEK (174), återköp av egna aktier till 15 MSEK (-) samt inlösen och teckning av köpoptioner uppgick till 30 MSEK (24).

Utveckling och resultat i affärsområden

Addtech Components

Addtech Components nettoomsättning ökade med 1 procent till 1 554 MSEK (1 542). Rörelseresultatet minskade till 96 MSEK (98).

Sammantaget för affärsområdet har efterfrågan på insatskomponenter från nordiska tillverkningsföretag blivit succesivt stabilare under verksamhetsåret men variationerna mellan olika kundsegment och geografier kvarstår. Kunder inom framförallt fordons- och verkstadsindustrisegmenten samt inom elektronikproduktion har minskat sin produktionstakt under året. Mest positiv har efterfrågan varit inom kundsegment som energi, olja & gas i Norge och från större maskinbyggare som säljer till andra marknader än fordons- och verkstadsindustrisegmenten.

Under året har ett förvärv gjorts till Affärsområdet, Valnor AS.

Grafbild |

Grafbild |

| Addtech Components | ||

|---|---|---|

| 2013/2014 | 2012/2013 | |

| Nettoomsättning, MSEK | 1,554 | 1,542 |

| Rörelseresultat, MSEK | 96 | 98 |

| Rörelsemarginal, % | 6.2 | 6.4 |

| Rörelsekapital årssnitt, MSEK | 293 | 298 |

| Avkastning på rörelsekapital (R/RK), % | 33 | 33 |

| Medelantal anställda | 429 | 420 |

Addtech Energy

Addtech Energys nettoomsättning uppgick till 1 975 MSEK (1 576), vilket är en ökning med 25 procent. Rörelseresultatet ökade med 31 procent och uppgick till 200 MSEK (152).

Totalt sett har efterfrågan under året för affärsområdet varit bra med en god inledning och en stark avslutning, men med en svagare period under det tredje kvartalet. Efterfrågan på produkter för elkraftsdistribution och transmission var god under hela året. Efter en mycket hög leveranstakt inom transmissionssegmentet har våra kunder aviserat något lägre investeringsnivåer, vilket på kortare sikt kan påverka affärsområdet. Affärsläget för batterilösningar på de nordiska marknaderna har förbättrats under året. Marknaden för produkter inom elinstallation som var svag under del av verksamhetsåret uppvisar tecken på ökad investeringsvilja under det sista kvartalet.

Under året har affärsområdet genomfört ett förvärv, Rutab AB.

Grafbild |

Grafbild |

| Addtech Energy | ||

|---|---|---|

| 2013/2014 | 2012/2013 | |

| Nettoomsättning, MSEK | 1,975 | 1,576 |

| Rörelseresultat, MSEK | 200 | 152 |

| Rörelsemarginal, % | 10.1 | 9.7 |

| Rörelsekapital årssnitt, MSEK | 331 | 274 |

| Avkastning på rörelsekapital (R/RK), % | 61 | 56 |

| Medelantal anställda | 659 | 477 |

Addtech Industrial Solutions

Addtech Industrial Solutions nettoomsättning ökade med 2 procent till 1 173 MSEK (1 150). Rörelseresultatet uppgick till 93 MSEK (93).

Efter ett relativt svagt tredje kvartal var efterfrågan under det senaste kvartalet på en god nivå. Affärsläget för affärsområdet skiljer sig fortsatt väsentligt mellan olika geografiska marknader och produktområden. Affärsklimatet för produkter till specialfordonsindustrin har blivit positivare men är fortsatt sämre inom gruvsegmentet. Efterfrågan från kunder inom skog, papper och massa är förbättrad i Sverige men dämpad på övriga marknader. Försäljningen var stabil avseende elmotorlösningar, produkter i polymera material på den danska marknaden och maskinkomponenter och produktionsutrustningar till industriella eftermarknadskunder.

Under året har affärsområdet genomfört två förvärv, Holger Eldfast AB samt Sittab AB.

Grafbild |

Grafbild |

| Addtech Industrial Solutions | ||

|---|---|---|

| 2013/2014 | 2012/2013 | |

| Nettoomsättning, MSEK | 1,173 | 1,150 |

| Rörelseresultat, MSEK | 93 | 93 |

| Rörelsemarginal, % | 7.9 | 8.1 |

| Rörelsekapital årssnitt, MSEK | 256 | 256 |

| Avkastning på rörelsekapital (R/RK), % | 36 | 36 |

| Medelantal anställda | 528 | 524 |

Addtech Life Science

Nettoomsättningen för Addtech Life Science uppgick till 1 393 MSEK (1 141), vilket är en ökning med 22 procent. Rörelseresultatet ökade med 16 procent och uppgick till 125 MSEK (108).

Affärsområdet har haft en god resultattillväxt under verksamhetsåret trots ett relativt sett sämre utfall under det fjärde kvartalet. För affärsområdet som helhet så fortsatte efterfrågan att öka under det sista kvartalet. Efterfrågan på diagnostikutrustningar och reagenser till den nordiska sjukvårdssektorn har varit god under hela verksamhetsåret. Affärsläget förbättrades under året på mät- och analysinstrument till nordisk processindustri, framförallt inom marinsegmentet. Efterfrågan på utrustningar och reagenser till vård och forskningslaboratorier har under året varit stabilt.

Affärsområdet har under året gjort ett förvärv, Vimex AS.

Grafbild |

Grafbild |

| Addtech Life Science | ||

|---|---|---|

| 2013/2014 | 2012/2013 | |

| Nettoomsättning, MSEK | 1,393 | 1,141 |

| Rörelseresultat, MSEK | 125 | 108 |

| Rörelsemarginal, % | 9.0 | 9.5 |

| Rörelsekapital årssnitt, MSEK | 201 | 147 |

| Avkastning på rörelsekapital (R/RK), % | 62 | 74 |

| Medelantal anställda | 436 | 347 |

risker och osäkerhetsfaktorer

Addtech arbetar med riskhantering på ett såväl strategiskt som operativt plan. Riskhantering handlar om att identifiera, mäta och förhindra att risker realiseras, samt att löpande göra förbättringar för att minska framtida risker. Vår riskhantering är inriktad på affärsrisker, finansiella risker och övriga potentiella betydande risker såsom legala risker. Inom alla enheter ingår bedömningar av verksamhetens risk. Addtechkoncernen har interna policys och instruktioner som ger ansvariga chefer verktyg för att identifiera och följa upp verksamhetens utveckling och för att kunna upptäcka avvikelser som skulle kunna utvecklas till risker. Risknivån i verksamheten följs systematiskt upp i månadsrapporter, där cheferna beskriver utvecklingen i sina respektive enheter. I dessa månadsrapporter hissas "varningsflaggor" om negativa avvikelser eller risker identifieras.

Addtechs resultat och finansiella ställning liksom den strategiska positionen påverkas av ett antal interna faktorer som Addtech styr över samt ett antal externa faktorer där möjligheten att påverka händelseförloppet är begränsad. De riskfaktorer som har störst betydelse för Addtech är konjunkturläget i kombination med strukturförändringar och konkurrenssituationen.

Därutöver är Addtech påverkat av finansiella risker såsom

transaktionsexponering, omräkningsexponering, finansierings- och

ränterisk samt kredit- och motpartsrisk. En mer detaljerad

beskrivning av hur Addtech hanterar de finansiella riskerna finns i

not 3.

Risk/beskrivning |

ADDTECHS HANTERING |

Konjunkturförändringar |

|

|

Addtechs försäljningsutveckling är beroende av kundernas efterfrågan och investeringsvilja som i sin tur är kopplad till kundernas tro om framtida ekonomisk tillväxt. En betydande andel av försäljningen följer den producerande industrins utveckling i Norden. Samhällsekonomins utveckling i allmänhet och investeringsviljan inom vård, forskning och omsorg samt i infrastruktur har också stor betydelse för koncernen. |

Addtechs fokus på nischmarknader och strävan efter att i varje affär erbjuda mervärden gör Addtech mindre känsligt för svängningar inom enstaka industrinäringar, branscher och geografier med större konjunktursvängningar. Addtech arbetar systematiskt för att utveckla verksamheter som är mindre beroende av den nordiska tillverkningsindustrins utveckling. Tack vare att Addtech också har en väsentlig försäljning av teknisk service, support och förbrukningsmaterial till eftermarknaden samt till vård och forskningslaboratorier, minskar risken för att konjunktursvängningar i enskilda branscher ger stor påverkan på koncernen. |

Strukturförändringar inom kundledet |

|

|

Addtechs kunder är utsatta för hård konkurrens vilket leder till sammanslagningar, nedläggningar och utflyttning av industriproduktion till lågkostnadsländer. Detta medför både en risk och en möjlighet, då kontraktstillverkaren kan välja andra leverantörer samtidigt som det kan öppna för nya affärsmöjligheter. |

Addtech arbetar för att ständigt öka sin konkurrenskraft genom att utveckla och leverera ökade mervärden till kund. Genom förvärv av nya bolag kompletteras och utvecklas verksamheten med intressanta nischer. Addtech bygger också vidare på sin nordiska närvaro, vilket i kombination med finansiell styrka, ett brett tjänste- och produktutbud gör Addtech till en attraktiv partner för många globala leverantörer som adresserar den nordiska marknaden. |

|

|

| Den ökande internationaliseringen under den senaste tioårsperioden har inneburit att delar av nordisk industri flyttar volymproduktion från de nordiska länderna och att konkurrensen från lågkostnadsländer ökat. |

Addtechs bolag har fokuserat sin verksamhet på låg- och mellanvolymssegmentet därför att det är i dessa segment som vi kan erbjuda mervärden till kunderna. Tillverkning inom de segmenten finns till stor del kvar i de nordiska länderna och i Europa. Ett tydligt mervärde och unika erbjudanden till kunderna motverkar priskonkurrensen och leder även till att Addtech får möjlighet att leverera utanför det geografiska närområdet. Även koncernens exponering mot ett stort antal branscher samt att ingen kund svarar för mer än två procent av koncernens omsättning reducerar också effekterna av enskilda företags beslut om eventuell utflyttning. |

Konkurrenssituation |

|

| Förändring och konsolidering bland företagen i teknikhandelsbranschen förändrar kontinuerligt konkurrenssituationen. Storskalighet kan leda till prispress medan snabb teknisk utveckling kan urholka vårt erbjudande. |

Addtechs strategi syftar till att nå marknadsledande positioner inom specifika nischer med ett erbjudande av produkter och tjänster där priset inte är den enskilt avgörande faktorn. För att hänga med i den tekniska utvecklingen måste våra bolag vara innovativa och delaktiga i den här utvecklingen. Genom att arbeta nära såväl leverantörer som kunder utvecklas vårt kunnande och vi förblir en konkurrenskraftig aktör på våra marknader. |

Miljö |

|

|

Addtechkoncernens bolag ägnar sig i huvudsak åt teknikhandel och vår egen verksamhets miljömässiga påverkan är begränsad. Inom koncernen bedrivs ett aktivt miljöarbete i syfte att minska koncernens miljöpåverkan. Den sammanlagda miljöpåverkan från de produkter våra bolag tillhandahåller inkluderar även produktionen hos våra leverantörer, transporter av varor, samt det sätt på vilket våra kunder använder produkterna. Trots detta finns det enligt gällande miljölagar alltid en risk för att något av koncernens dotterbolag, genom sitt organisationsnummer, kan knytas till att ansvara för historiska miljöföroreningar. |

Under verksamhetsåret har koncernen fortsatt ett mer aktivt hållbarhetsarbete. Arbetet påbörjades 2010/2011 och vi redovisar för fjärde gången en hållbarhetsredovisning. Koncernen har en gemensam Code of Conduct som inkluderar alla väsentliga punkter inom miljö, mänskliga rättigheter, arbetsvillkor och korruption. Inom koncernen är 47 bolag (45) certifierade enligt ISO 14001 eller motsvarande. Koncernen bedriver anmälningspliktig verksamhet enligt miljöbalken i fem dotterbolag och tillståndspliktig verksamhet enligt miljöbalken i tre dotterbolag. Sammantaget svarar dessa verksamheter för cirka 6 (7) procent av koncernens nettoomsättning. Addtech genomför i samband med förvärv analys av organisationsnummer för att motverka risken att bli ersättningsskyldig för historiska föroreningar. |

Medarbetare |

|

| Medarbetarna är Addtechs främsta resurs och viktigaste konkurrensmedel. Våra medarbetare är affärsmän med hög teknisk kompetens. Förståelsen för kundernas verksamhet är kritisk och nyckeln till fördjupat och nära samarbete. Addtechs medarbetarrisker handlar främst om att förlora nyckelmedarbetare samt undvika brist på tekniskt kompetenta och innovativa affärsmän. Därtill kan brist på kompetenta ledare hämma verksamhetens utveckling. |

Addtechkoncernens bolag ska vara attraktiva arbetsgivare som både utvecklar duktiga medarbetare och attraherar nya medarbetare. Medarbetarna ska ha goda möjligheter till personlig utveckling och Addtech arbetar långsiktigt på flera plan för att öka den interna kunskapsöverföringen, vidareutveckla medarbetarna och förädla företagskulturen. Addtechs Affärsskola är central för att utveckla koncernens medarbetare, bygga en gemensam värdegrund och säkerställa ledarförsörjningen. Samtliga medarbetare genomgår en eller flera steg i affärsskolan som är en viktig plattform för att sprida företagskultur, vidareutveckla affärsmannaskapet och öka graden av professionalism bland medarbetarna. Koncernen genomför regelbundna medarbetarundersökningar. Syftet med undersökningarna är att ta reda på hur de anställda ser på dotterbolagen som arbetsgivare, sin arbetssituation och vad som eventuellt kan förbättras och utvecklas ytterligare både i de enskilda bolagen och på koncernnivå. I samband med förvärv strävar koncernen efter att särskilt motivera och säkerställa ett långsiktigt engagemang från nyckelpersoner i det förvärvade företaget. |

Förvärv |

|

|

Addtechs mål är att uppnå en långsiktig resultattillväxt på minst 15 procent per år. Detta kräver en kombination av organisk tillväxt och förvärv. Alla förvärv innebär en risk och det är inte alltid säkert att alla förvärv blir lyckosamma. Kostnader hänförliga till förvärv kan därför bli högre än förväntat och positiva effekter av förvärv kan ibland ta längre tid att realisera än förväntat. Koncernen löper därmed en risk att betala ett för högt pris för det resultat som bolaget kommer att leverera. |

För att säkerställa framgångsrika förvärv har Addtech väl inarbetade processer och strukturer för att prissätta, genomföra och integrera förvärvade bolag på ett bra sätt i koncernen. |

Goodwill |

|

|

Goodwill uppstår när Addtech förvärvar verksamheter värderade över bokfört värde. Goodwill prövas årligen och om goodwill inte anses rätt värderad vid en sådan prövning kan det resultera i en nedskrivning, vilket i sin helhet påverkar Addtechkoncernens resultat. |

Prövningar av nedskrivningsbehov görs årligen i enlighet med redovisningsregler för förvärvad goodwill. Goodwillprövningar sker per affärsenhet. |

Finansiell |

|

| Inom affärsverksamheten uppstår olika finansiella risker såsom transaktionsexponering och omräkningsexponering av valuta samt kreditrisker avseende kunder. Därutöver finns för koncernen som helhet andra finansiella risker såsom finansieringsrisk, ränterisk samt kredit- och motpartsrisk. |

Addtech eftersträvar en strukturerad och effektiv hantering av de finansiella risker som uppstår i verksamheten i enlighet med den av styrelsen fastställda finanspolicyn. I policyn anges mål och risker inom finansverksamheten, samt hur dessa risker ska hanteras. Finanspolicyn ger uttryck för ambitionen att minimera och kontrollera de finansiella riskerna. I policyn definieras och identifieras de finansiella risker som förekommer inom Addtech, samt hur ansvaret för att hantera dessa risker fördelas inom organisationen. |

Medarbetare och utveckling

Medarbetare

Vid periodens utgång uppgick antalet medarbetare till 2 150, vilket kan jämföras med 2 011 vid räkenskapsårets ingång. Under året genomförda förvärv ökade antalet medarbetare med 87 (300). Vidare har tillfälliga anställningar i produktionen ökat antalet medarbetare med 53. Medelantalet anställda uppgick under den senaste tolvmånadersperioden till 2 100 (1 815).

| 2013/2014 | 2012/2013 | 2011/2012 | |

|---|---|---|---|

| Medelantal anställda | 2,100 | 1,815 | 1,612 |

| andel män | 75% | 74% | 72% |

| andel kvinnor | 25% | 26% | 28% |

| Åldersfördelning | |||

| upp till 29 år | 11% | 9% | 7% |

| 30–49 år | 55% | 58% | 60% |

| 50 år och upp | 34% | 34% | 33% |

| Genomsnittsålder | 45 år | 45 år | 45 år |

| Personalomsättning | 11% | 10% | 10% |

| Genomsnittlig anställningstid | cirka 10 år | cirka 10 år | cirka 11 år |

Forskning och utveckling

Koncernen bedriver i begränsad utsträckning egen forskning och utveckling. Koncernens affärsmodell innebär en kontinuerlig dialog och återkoppling till koncernens leverantörer, vilka svarar för huvuddelen av den forskning och utveckling som påverkar koncernens produktutbud.

Principer för ersättning till ledande befattningshavare

Principer för ersättning till ledande befattningshavare

Styrelsen har inför årsstämman i augusti 2014 för avsikt att föreslå oförändrade riktlinjer jämfört med föregående år:

Riktlinjerna ska gälla för ersättningar till VD och övriga medlemmar av Addtechs koncernledning ("Koncernledningen").

Addtech strävar efter att erbjuda en total ersättning som är rimlig och konkurrenskraftig och som därigenom förmår attrahera och behålla kvalificerade medarbetare. Den totala ersättningen, som varierar i förhållande till den enskildes och koncernens prestationer, kan bestå av de komponenter som anges nedan.

Fast lön utgör grunden för den totala ersättningen. Lönen ska vara konkurrenskraftig och avspegla det ansvar som arbetet medför. Den fasta lönen revideras årligen.

Rörlig lön kan bland annat baseras på koncernens resultattillväxt, lönsamhet och kassaflöde. Den årliga rörliga delen kan uppgå till maximalt 40 procent av den fasta lönen.

Styrelsen kommer att på årlig basis utvärdera huruvida ett långsiktigt incitamentsprogram ska föreslås årsstämman eller inte, och om så är fallet, huruvida det föreslagna långsiktiga incitamentsprogrammet ska innefatta överlåtelse av aktier i bolaget.

Ålderspension, sjukförmåner och medicinska förmåner ska utformas så att de återspeglar regler och praxis på marknaden. Om möjligt ska pensionerna vara premiebestämda.

Andra förmåner kan tillhandahållas enskilda medlemmar eller hela Koncernledningen och utformas i förhållande till praxis i marknaden. Dessa förmåner ska inte utgöra en väsentlig del av den totala ersättningen.

Medlemmar i Koncernledningen har att iaktta en uppsägningstid om 6 månader vid egen uppsägning samt har rätt till en uppsägningstid om högst 12 månader vid uppsägning från bolagets sida. Vid uppsägning från bolagets sida är medlemmar i Koncernledningen, utöver lön och övriga anställningsförmåner under uppsägningstiden, berättigade till ett avgångsvederlag motsvarande högst 12 månadslöner.

Inget avgångsvederlag utgår vid egen uppsägning.

Styrelsen ska äga rätt att i enskilda fall och om särskilda skäl föreligger frångå ovanstående riktlinjer för ersättning. Om sådan avvikelse sker ska information om detta och skälet till avvikelsen redovisas vid närmast följande årsstämma.

Det av styrelsen utsedda ersättningsutskottet bereder och utarbetar förslag till styrelsen för beslut av styrelsen avseende ersättning till verkställande direktören. På förslag av verkställande direktören fattar ersättningsutskottet beslut om ersättning till övriga medlemmar i koncernledningen. Styrelsen informeras om ersättningsutskottets beslut.

Se även not 6 Anställda och personalkostnader.

Moderbolaget

Moderbolaget

Verksamheten i moderbolaget Addtech AB omfattar koncernledning, koncernrapportering och finansförvaltning.

Moderbolagets nettoomsättning uppgick till 48 MSEK (45) och resultatet efter finansiella poster till 211 MSEK (243). Intäkter från andelar i koncernföretag ingår med 203 MSEK (234). Nettoinvesteringar i anläggningstillgångar gjordes med 5 MSEK (0). Moderbolagets finansiella nettoskuld uppgick vid verksamhetsårets utgång till 40 MSEK (44).

Aktiekapital, återköp, incitamentsprogram och utdelning

Aktiekapital, återköp, incitamentsprogram och utdelning

Moderbolagets aktiekapital uppgick den 31 mars 2014 till 51 148 872 SEK fördelat på följande antal aktier med ett kvotvärde uppgående till 0,75 kronor per aktie.

| Aktieslag | Antal aktier | Antal röster | Andel i % av kapital | Andel i % av röster |

|---|---|---|---|---|

| A 10 röster | 3,253,800 | 32,538,000 | 4,8 | 33.4 |

| B 1 röst | 64,944,696 | 64,944,696 | 95,2 | 66.6 |

| Totalt | 68,198,496 | 97,482,696 | 100,0 | 100.0 |

Den extra bolagsstämman i Addtech AB den 19 november 2013 beslutade att genomföra en uppdelning av antalet aktier genom att varje aktie delas upp i tre (3) aktier (sk. Split). Antalet aktier i bolaget ökades till 68 198 496 stycken, varav 3 253 800 aktier av serie A och 64 944 696 av serie B. Uppdelningen genomfördes den 13 december 2013. Uppdelningen innebar också att varje utestående köpoption ger rätt till tre aktier av serie B.

Den 31 mars 2014 var antalet aktieägare 3 557 (3 379). Två ägare kontrollerar vardera 10 procent eller mer av röstetalet. Dessa är Anders Börjesson (med familj) med ett aktieinnehav motsvarande 15,4 procent av rösterna och Tom Hedelius med ett ägande om 14,8 procent av rösterna.

Enligt ÅRL 6 kap 2 a

§ ska noterade bolag lämna uppgifter om vissa förhållanden

som kan påverka möjligheterna att ta över bolaget genom ett

offentligt uppköpserbjudande avseende aktierna i bolaget. För det

fall att bolaget avnoteras från NASDAQ OMX

Stockholm eller att annan än nuvarande huvudaktieägare

uppnår en ägarandel över 50 procent

av kapitalet eller rösterna kan beviljad kreditram avseende

lånefacilitet om 300 MSEK och

checkräkningskredit om 500 MSEK sägas

upp.

Återköp av egna aktier och incitamentsprogram

Årsstämman i augusti 2013 bemyndigade styrelsen att under tiden fram till årsstämman 2014 återköpa högst tio procent av samtliga aktier i bolaget.

Under räkenskapsåret har återköp av 152 700 egna aktier gjorts. Addtechs innehav av egna aktier uppgår per den 31 mars 2014 till 2 063 400 B-aktier med ett genomsnittligt anskaffningspris om 45,60 SEK. Aktierna utgör 3,0 procent av de utgivna aktierna med 2,1 procent av röstetalet. Av de återköpta aktierna säkerställer 2 063 400 aktier åtagande gentemot de som innehar av bolaget utställda köpoptioner på återköpta B-aktier.

Antalet innehavda egna aktier uppgick under året i medeltal till 2 195 148 (2 804 404).

Styrelsen har beslutat föreslå årsstämman i augusti 2014 om förnyat mandat till återköp av egna aktier. Förslaget omfattar mandat för styrelsen att under perioden fram till nästa årsstämma förvärva högst så många aktier att bolagets innehav vid var tid inte överstiger 10 procent av samtliga aktier i bolaget. Återköp ska ske över börsen. Styrelsens mandat föreslås även omfatta möjligheten att använda återköpta aktier som likvid vid förvärv eller att avyttra återköpta aktier på annat sätt än över börsen för att finansiera förvärv.

Efter beslut av årsstämman i augusti 2013 riktades ett erbjudande till 25 ledningspersoner att förvärva 180 000 köpoptioner på återköpta B-aktier. Programmet blev fulltecknat. Vid fullt utnyttjande kommer antalet utestående B-aktier att öka med 540 000 motsvarande 0,8 procent av totala antalet aktier och 0,6 procent av rösterna. Köpoptionerna har överlåtits till ett pris av 21,20 SEK per köpoption, vilket motsvarar marknadsvärdet på optionerna enligt en extern värdering. Lösenkursen per aktie hänförlig till utfärdade köpoptioner avseende 2013 års aktierelaterade incitamentsprogram uppgår till 106,13 SEK med lösenperioden 19 september 2016 till och med den 2 juni 2017.

Efter beslut av årsstämman i augusti 2012 riktades ett erbjudande till 25 ledningspersoner att förvärva 200 000 köpoptioner på återköpta B-aktier. Programmet blev fulltecknat. Vid fullt utnyttjande kommer antalet utestående B-aktier att öka med 600 000 motsvarande 0,9 procent av totala antalet aktier och 0,6 procent av rösterna. Köpoptionerna har överlåtits till ett pris av 11,60 SEK per köpoption, vilket motsvarar marknadsvärdet på optionerna enligt en extern värdering. Lösenkursen per aktie hänförlig till utfärdade köpoptioner avseende 2012 års aktierelaterade incitamentsprogram uppgår till 71,50 SEK med lösenperioden 14 september 2015 till och med den 3 juni 2016.

Efter beslut av årsstämman i augusti 2011 riktades ett erbjudande till 25 ledningspersoner att förvärva 200 000 köpoptioner på återköpta B-aktier. Programmet fulltecknades och innebär vid fullt utnyttjande att antalet utestående B-aktier ökar med 600 000 motsvarande 0,9 procent av antalet utestående aktier och 0,6 procent av rösterna. Lösenkursen per aktie hänförlig till utfärdade köpoptioner avseende 2011 års aktierelaterade incitamentsprogram uppgår till 59,80 SEK med lösenperioden 15 september 2014 till och med 29 maj 2015.

Lösenkursen per aktie hänförlig till utfärdade köpoptioner avseende 2010 års aktierelaterade incitamentsprogram uppgår till 54,90 SEK med lösenperioden 16 september 2013 till och med 30 maj 2014. Under perioden 16 september 2013 till och med 31 mars 2014 har 113 900 optioner, av totalt 221 700 optioner, lösts in till aktier. Efter räkenskapsårets slut har resterande 107 800 optioner lösts in.

Styrelsen har beslutat föreslå årsstämman i augusti 2014 ett incitamentsprogram enligt samma, eller i allt väsentligt liknande, modell som beslutades om vid årsstämmorna 2009-2013.

Utdelning

Styrelsen föreslår en utdelning om 3,00 SEK per aktie (2,67). Utdelningen motsvarar totalt 199 MSEK (176). Addtechs utdelningspolicy innebär en målsättning om en utdelning överstigande 50 procent av koncernens genomsnittliga resultat efter skatt över en konjunkturcykel. Den föreslagna utdelningen motsvarar en utdelningsandel om 55 procent (55).

Framtidsutsikter och händelser efter räkenskapsårets utgång

Framtidsutsikter och händelser efter räkenskapsårets utgång

Framtidsutsikter

Affärsläget har successivt blivit stabilare under verksamhetsåret även om efterfrågan på insatskomponenter från nordiska tillverkningsföretag fortsatt är avvaktande. Vi förväntar oss generellt en mer modest tillväxttakt under det kommande året då återhämtningen går långsamt inom flera delar av industrin. Marknadsbilden fortsätter att vara splittrad mellan våra olika nischer och det skiljer mellan olika geografiska marknader och kundsegment. Med förhoppning om något bättre marknadsförutsättningar fokuserar vi nu på att ytterligare förbättra tillväxten inom koncernen. Det handlar om att höja ribban och bli ännu bättre på att utveckla det som är bra idag.

Under året har koncernen genomfört aktiviteter för att anpassa kostnads- och rörelsekapitalsituationen i vissa av koncernens verksamheter samtidigt som vi satsat extra resurser i andra bolag. Åtgärderna har resulterat i ett starkt kassaflöde och kombinerat med en stark finansiell ställning ger det goda framtida möjligheter. Koncernen är väl rustad inför de möjligheter som kan uppstå både avseende organisk utveckling och förvärv. Koncernens målsättning är en resultattillväxt över en konjunkturcykel om minst 15 procent per år i kombination med lönsamhet.

Händelser efter räkenskapsårets utgång

Efter räkenskapsårets utgång har tre företagsförvärv genomförts.

Den 1 april förvärvades GigaCom AB och GigaCom AS till affärsområdet Addtech Components. GigaCom-bolagen är teknikhandelsbolag som tillhandahåller fiberoptiska komponenter och system på den svenska och norska marknaden. Bolagen har 6 anställda och omsätter cirka 30 MSEK.

Den 5 maj förvärvades Solar Supply Sweden AB till affärsområdet Addtech Energy. Solar Supply är ett teknikhandelsbolag som marknadsför och installerar solcellssystem med tillhörande komponenter på den svenska marknaden. Solar Supply har 3 anställda och omsätter cirka 15 MSEK.

Den 17 juni tecknades avtal om att förvärva 90 procent av aktierna i Hans Følsgaard A/S till affärsområdena Addtech Components och Addtech Energy. Hans Følsgaard är ett teknikhandelsbolag som levererar komponenter och system till OEM-kunder och större slutförbrukare inom tillverkningsindustrin samt produkter inom infrastruktur och kraftöverföring till bl.a. elkraftsproducenter och vindkraftstillverkare. Hans Følsgaard har 65 anställda och omsätter cirka 300 MDKK. Tillträde beräknas ske i början av juli 2014.

Förslag till vinstdisposition

Se vidare under avsnittet " Räkenskaper".

Bolagsstyrning

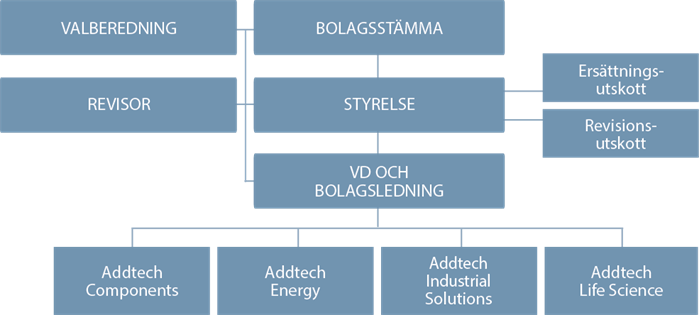

Bolagsstyrning

Principer för bolagsstyrning

Utöver de regler som följer av lag eller annan författning tillämpar Addtech Svensk kod för bolagsstyrning ("Koden"). Koden är ett led i självregleringen inom det svenska näringslivet och bygger på principen "följ eller förklara". Det innebär att ett bolag som tillämpar Koden kan avvika från enskilda regler, men ska då avge förklaringar där skälen till varje avvikelse redovisas.

Avvikelser från Koden och motiveringar härtill redovisas löpande i texten. Bolaget avviker på tre punkter, varav två återfinns i avsnittet om Valberedning, och en i avsnittet om Kvartalsvis revisorsgranskning. Denna rapport om bolagsstyrning är granskad av bolagets revisor. Adressen till bolagets hemsida är www.addtech.se.

Ansvarsfördelning

Syftet med bolagsstyrningen är att skapa en tydlig roll- och ansvarsfördelning mellan ägare, styrelse, styrelsens utskott och verkställande ledning. Bolagsstyrningen inom Addtech baseras på tillämplig lagstiftning, främst den svenska aktiebolagslagen, noteringsavtalet med NASDAQ OMX Stockholm, Svensk kod för bolagsstyrning ("Koden") samt interna riktlinjer och regler.

System för intern kontroll och riskhantering i den finansiella rapporteringen

Intern kontroll

Styrelsen har det övergripande ansvaret för att säkerställa att koncernen har ett effektivt system för ledning och intern kontroll. I detta ansvar ingår att årligen utvärdera den finansiella rapportering som styrelsen erhåller och ställa krav på dess innehåll och utformning för att säkerställa kvaliteten i rapporteringen. Detta krav innebär att den finansiella rapporteringen ska vara ändamålsenlig med tillämpning av gällande redovisningsregler och övriga krav på noterade bolag. Årligen sker avrapportering av ekonomidirektören till styrelsen över koncernens arbete med intern kontroll.

Kontrollmiljö

Addtech bygger och organiserar sin verksamhet med utgångspunkt i ett decentraliserat lönsamhets- och resultatansvar. Basen för intern kontroll i en decentraliserad verksamhet utgörs av en väl förankrad process som syftar till att definiera mål och strategier för respektive verksamhet. Definierade beslutsvägar, befogenheter och ansvar kommuniceras genom interna instruktioner och av styrelsen fastställda policys. Koncernens viktigaste finansiella styrdokument omfattar finanspolicy, rapporteringsmanual och instruktioner inför varje bokslut. För koncernens bokslutsprocess används ett koncerngemensamt rapporteringssystem med tillhörande analysverktyg. På ett mer övergripande plan ska all verksamhet inom Addtechkoncernen bedrivas i enlighet med koncernens Code of Conduct.

Riskbedömning

Addtech har etablerat rutiner för att hantera risker som styrelse och bolagsledning bedömer vara väsentliga för den interna kontrollen avseende finansiell rapportering. Koncernens exponering mot ett flertal olika marknads- och kundsegment samt att verksamheten bedrivs i cirka 130 operativa bolag medför en betydande riskspridning. Riskbedömningen görs med utgångspunkt i koncernens resultat- och balansräkning för att identifiera risken för väsentliga fel. För Addtechkoncernen som helhet är de största riskerna kopplade till varulager och det redovisade värdet av immateriella anläggningstillgångar relaterade till företagsförvärv.

Kontrollaktiviteter

Exempel på kontrollaktiviteter är transaktionsrelaterade kontroller så som regelverk kring attester och investeringar samt tydliga utbetalningsrutiner, men även analytiska kontroller som utförs av koncernens controllers och centrala ekonomifunktion. Controllers och ekonomichefer på samtliga nivåer inom koncernen har en nyckelroll för att skapa den miljö som krävs för att uppnå transparent och rättvisande finansiell rapportering. En roll som ställer höga krav på integritet, kompetens och förmåga hos enskilda individer.